Investitionen im Ausland: Exportfinanzierung mit ECA-Deckung

Was bedeutet ECA?

ECA steht für Export Credit Agency (= Exportkreditagentur) und bezeichnet eine Institution, die im Auftrag eines Staates Transaktionen speziell in Schwellen- und Entwicklungsländer fördert. Dies wird durch die Übernahme von Kreditrisiken über Kreditausfallversicherungen ermöglicht. Eine Kreditausfallversicherung schützt in erster Linie vor dem Ausfall von Forderungen und sorgt für sichere Zahlungsströme. In Zeiten, die von großen Unsicherheiten im nationalen wie im internationalen Geschäft geprägt sind, bietet diese Art der Exportfinanzierung mittelständischen Unternehmen eine gute Möglichkeit, weiterhin Exportgeschäfte zu betreiben und diese abzusichern.

Welche Risiken übernimmt die ECA?

Die ECA kann privatrechtlich oder öffentlich-rechtlich organisiert sein. In Deutschland ist die Euler Hermes Aktiengesellschaft der Mandatar, sozusagen der Bevollmächtigte des Staates. Auch bekannt als „Euler Hermes Bund“, ist die ECA mit der Durchführung des Deckungsinstrumentariums beauftragt, mithilfe dessen das Ausfallrisiko bei Exportgeschäften abgesichert werden soll. Abgesichert werden vor allem politische Risiken, wie beispielsweise kriegerische Ereignisse oder die Beeinträchtigung des zwischenstaatlichen Zahlungsverkehrs. Darüber hinaus werden auch wirtschaftliche Risiken wie ein Zahlungsausfall oder die Insolvenz eines Importeurs versichert. Die Entschädigungssumme setzt sich aus den ausstehenden Geldforderungen des Kreditbetrags und den Finanzierungsnebenkosten (z. B. „Hermes-Prämie“) zusammen. So trägt beispielsweise die deutsche ECA 95 Prozent der Risiken, sofern alle Voraussetzungen für die ECA-Deckung erfüllt sind.

Was ist die Grundvoraussetzung für eine Exportfinanzierung dieser Art?

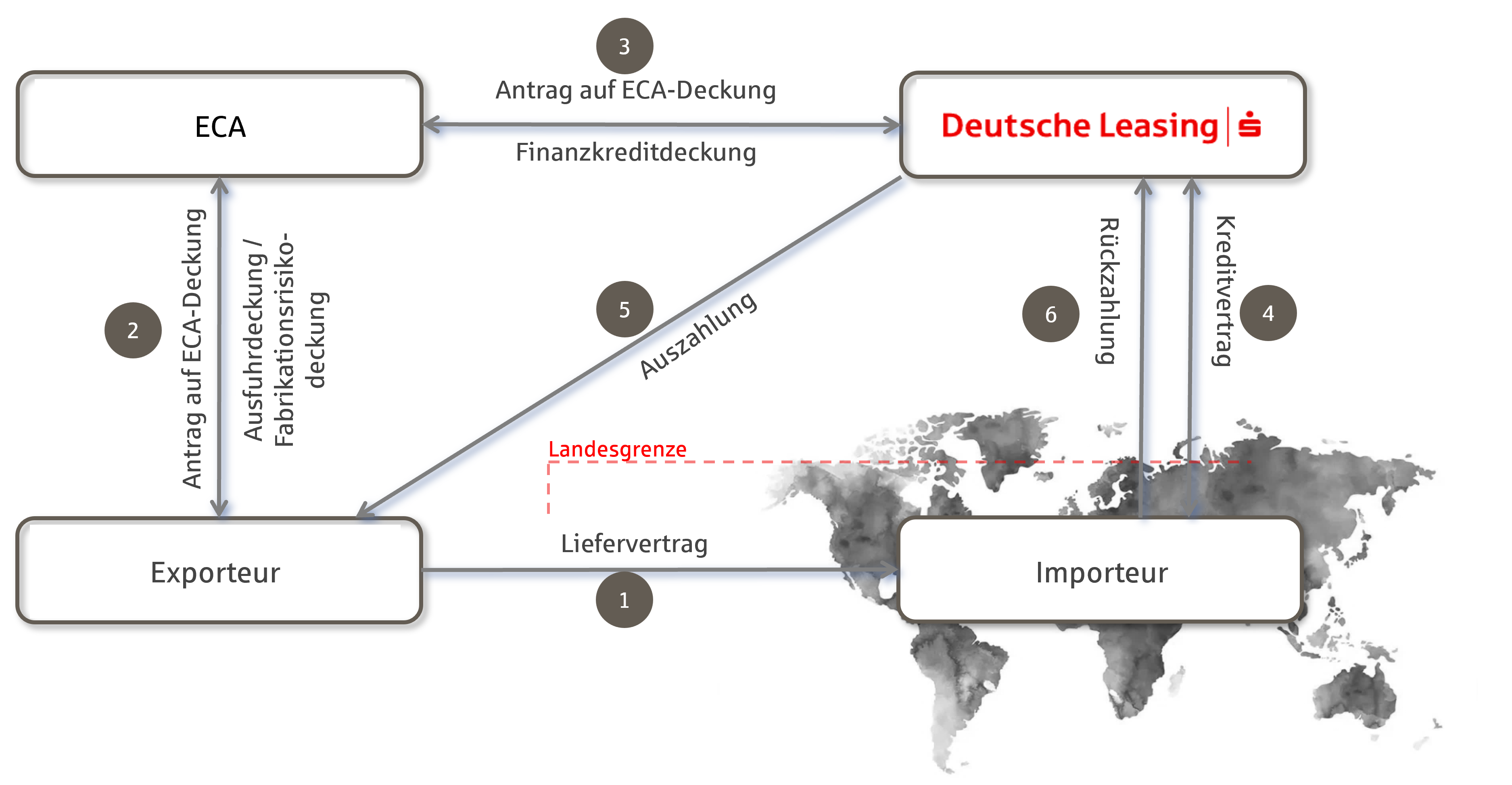

Die Grundvoraussetzung für eine Exportfinanzierung mit ECA-Deckung ist der Liefervertrag. Der Exporteur schließt mit seinem ausländischen Importeur einen Liefervertrag ab – gegebenenfalls inklusive Serviceleistungen. Darüber hinaus vereinbaren Importeur und Exporteur, dass ein Teil des Auftragswertes finanziert werden soll. Bereits in der Angebotsphase bietet es sich deshalb an, dass der Exporteur mit der Deutschen Leasing direkt Kontakt aufnimmt und ein ECA-Finanzierungsangebot anfragt.

An wen richtet sich das ECA-Angebot und werden auch kleinere Finanzierungsbeträge abgesichert?

In den 22 Ländern, in denen die Deutsche Leasing mit einer Niederlassung vertreten ist, erfolgt eine Finanzierung ab einem Kreditvolumen von 2,5 Millionen Euro eigenständig durch die Deutsche Leasing. In diesen Märkten kann sie auf jahrelange Erfahrung und Expertise der lokalen Kollegen – auch hinsichtlich Exportfinanzierung – zurückgreifen. Darüber hinaus bestehen in weiteren Ländern Länderlimits, die eine eigenständige Finanzierung durch die Deutsche Leasing ermöglichen. Gerade Mittelstandskunden profitieren hiervon, da in der Vergangenheit ECA-Transaktionen häufig erst ab deutlich größeren Volumina angeboten wurden.

„SmaTiX“ - Small-Ticket Express: Digitallösung für kleinvolumige Finanzierungen

Durch eine Kooperation zwischen der Deutschen Leasing und der AKA Bank profitieren exportorientierte Kunden der Deutschen Leasing und der Sparkassen von einem direkten Zugang zum AKA-Onlineportal „SmaTiX“ (Small Ticket Express) für ECA-gedeckte Bestellerkredite in Höhe von 850.000 bis 15 Millionen Euro bzw. USD. Für mehr als 80 Importländer können Finanzierungsanfragen mittels SmaTiX im effizienten und beschleunigten digitalen Antragsverfahren generiert werden. Die überwiegend mittelständisch geprägten Exportkunden der Sparkassen und der Deutschen Leasing können so auf Lösungen für die Exportfinanzierung zugreifen, die im deutschsprachigen Bankensektor nur von wenigen Anbietern unterstützt werden.

Welche Kriterien müssen für diese Form der Exportfinanzierung erfüllt sein?

Die Voraussetzungen für eine ECA-gedeckte Exportfinanzierung sind unter anderem:

Für welchen Zeitraum ist die ECA-gedeckte Finanzierung gedacht?

Bei der Exportfinanzierung mit ECA-Deckung ist insbesondere ihre Langfristigkeit ein Vorteil, die dem Kreditnehmer eine vorausschauende finanzielle Planung ermöglicht. Die maximale Laufzeit ist dabei durch den staatlichen Kreditversicherer vorgegeben. Durch die Änderungen des OECD-Konsensus sind mittlerweile Laufzeiten von bis zu 15 Jahren möglich, im Falle einer nachhaltigen Finanzierung sogar von bis zu 22 Jahren. Die Rückzahlung erfolgt in der Regel in gleich hohen Halbjahresraten. Dabei wird der Tilgungsbeginn durch den im Exportvertrag vereinbarten Liefer- und/oder Leistungszeitraum bestimmt. Er setzt jeweils sechs Monate nach dem im Kreditvertrag definierten Startpunkt ein. Die Auszahlung erfolgt üblicherweise an den Exporteur, nachdem dieser Auszahlungsabrufe eingereicht hat, welche die erfolgten Lieferungen beziehungsweise erbrachten Leistungen dokumentieren.

Gilt das Angebot auch für Investitionen mittelständischer Unternehmen in europäischen Ländern?

In der Vergangenheit standen vor allem Schwellen- und Entwicklungsländer im Fokus von Anfragen für ECA-gedeckte Exportfinanzierung, in denen der private Versicherungsmarkt in manchen Fällen keine Absicherung übernimmt. Mittlerweile gehen vermehrt auch Anfragen ein, die europäische Länder betreffen. Auch in diese Länder können Exporte mit ECA-Deckungen erfolgen. Gerade angesichts der aktuellen Unsicherheiten kann dies ein sinnvolles Instrument sein, um Risiken zu minimieren und internationale Transaktionen zu ermöglichen.